住宅ローン利用予定の方。変動金利・固定金利・期間固定金利など迷った人はここで質問しましょう!

[スレ作成日時]2017-03-25 18:46:26

注文住宅のオンライン相談

住宅ローン総合スレ(迷ったらここで質問!)

|

1833:

匿名さん

[2021-06-10 09:58:54]

|

|

1834:

匿名さん

[2021-06-10 10:26:24]

>>1824 注文住宅検討中さん

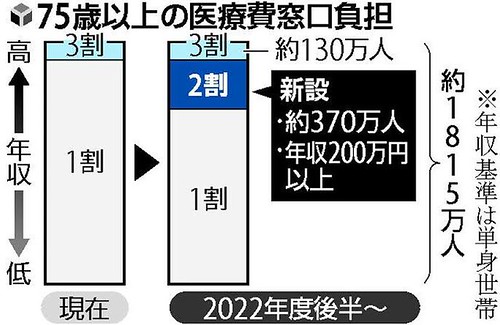

>医療費の自己負担あがるのでゴールポストが動きましたね! 一定の年収以上の75歳以上の高齢者は医療費の自己負担が2割になるだけ。 それまで3割負担してたんだから1割安くなる。 |

|

1835:

マンション検討中さん

[2021-06-10 11:25:00]

|

|

1836:

匿名さん

[2021-06-10 11:33:43]

融資額、ざっくりなら税込み年収の5?6倍。年返済額は可処分の2割が安全圏、3割超えると破綻リスクが高まると言われています。

|

|

1837:

匿名さん

[2021-06-10 11:34:31]

|

|

1838:

匿名さん

[2021-06-10 11:49:59]

75歳以上で現役並み所得者の世帯年収520万以上は高齢者全体の7%しかいない。

世帯年収320万超520万未満の層は2割負担だからそれまでの3割負担から1割減。 |

|

1839:

匿名さん

[2021-06-10 12:16:14]

>1835: マンション検討中さん

ローン利用者の平均像がググると出ていたと思いますよ。 全国、首都圏、東海、近畿、地方別で新築マンション、注文住宅、建売、中古など項目別に 30~40代で家族構成三人、四人、借り入れ年収の4から6倍、返済負担率とか記憶の範囲。ローン実行されている世帯の多数は堅実。 |

|

1840:

匿名さん

[2021-06-10 12:17:26]

ここは属性に疑問符が付く人が多いのかな?

|

|

1841:

注文住宅検討中さん

[2021-06-10 13:03:09]

|

|

1842:

通りがかりさん

[2021-06-10 13:05:02]

実際ローン支払ってる方のキャッシュフローってどんな感じですか?

例えば月々〇〇円貯金できて 年間で〇〇円貯金できてる。とか。 それとも月々支払いと収入がトントンの月もあれば、貯金できる月もあって、ボーナス含めて年間〇〇円貯金とか。 年末からローン開始予定なんですけど、給与が月によってバラツキがあるため毎月余裕を持って貯金できる感じではなく、ボーナス含めて年間で40?50くらいの貯金を考えてます。 年齢:31 妻30歳と子0歳 です。 子供が大きくなったら妻パート予定です。 |

|

|

|

1843:

匿名さん

[2021-06-10 13:37:37]

>>1841 注文住宅検討中さん

75歳以上の高齢者のうち現役並み所得の10%弱は3割負担で変更なし。 |

|

1844:

匿名さん

[2021-06-10 13:39:48]

|

|

1845:

匿名さん

[2021-06-10 13:56:03]

|

|

1846:

通りがかりさん

[2021-06-10 21:09:00]

とりあえず35年ローンを組んでじっくり考えれば良い。

何とかなるよ。 |

|

1847:

通りがかりさん

[2021-06-10 21:19:16]

|

|

1848:

匿名さん

[2021-06-10 21:45:52]

客の属性が悪くても無理矢理に家を買わせる営業や金融機関がいるから無理

|

|

1849:

通りがかりさん

[2021-06-11 07:51:07]

|

|

1850:

匿名さん

[2021-06-11 11:26:47]

>>1842: 通りがかりさん

年間ローン返済140万円、年貯蓄200万前後でしたが昨年260万。コロナで外食や旅行など支出が減ったため。自分でも驚きました。 コロナ収束しても生活スタイルがこれに慣れたため以前のように使わないかもしれません。いい感じです。 |

|

1851:

匿名

[2021-06-11 13:19:13]

ひとり親家庭です。

私 41歳 会社員 子供 2歳(4年後に小学校入学) 収入 額面で460万円 養育費 年間20万円 現在の貯金 3450万円 子供名義の貯金 400万円 学資保険 300万円(保険料全て払込済み) 子供が小学校に入学するまでに一戸建ての購入を考えています。大阪府堺市か大阪市の安めのところで考えています。地価が高い地域なので狭くても結構高いです。 3500万円の一戸建ては厳しいでしょうか? 3800万円だと無謀でしょうか? 60歳までにローン完済させたいです。 マンションは考えていません。車はありません。 どなたかアドバイスをお願い致します。 |

|

1852:

匿名

[2021-06-11 13:21:33]

年収というのは額面ですか?手取りですか?

|

|

1853:

匿名

[2021-06-11 13:24:19]

>>1832

年収というのは手取りですか?額面ですか? |

|

1854:

通りがかりさん

[2021-06-11 13:29:12]

>>1849 通りがかりさん

コメントありがとうございます。 年間で管理してる方もいらっしゃるのですね。 少し安心しました。 私も年間での貯金を考えています。 理想をいえば月々貯金。ボーナスでも貯金。 そもそも住宅ローンにそこまでお金をかけるなという意見もありますが、中々現実的に厳しいので不安でした。 |

|

1855:

通りがかりさん

[2021-06-11 13:34:26]

>>1850 匿名さん

年貯金200は素晴らしいですね。 確かにコロナで支出が減ってるので、去年から自分なりに貯金は出来ました。 私自身お金のかかる趣味がある訳では無いので、コロナが落ち着いても贅沢するつもりもないですが、普段の生活がままならないようにはならないよう、頭金などを考えてローン組もうと思います |

|

1856:

通りがかりさん

[2021-06-12 05:44:25]

|

|

1857:

匿名さん

[2021-06-12 10:47:09]

1845本人じゃないですが、

自己負担と窓口負担って同じ事でしょ。 保険証ない、または自由診療なら10割負担とか全額負担という言い方。 |

|

1858:

匿名さん

[2021-06-12 18:57:47]

医者にかからなきゃ自己負担もないが、75歳以上で医者にかからない人は少数派だろうから、結局自己負担は上がるって話しだよな。

あがらないのは1割負担のままの人のみ。 |

|

1859:

匿名さん

[2021-06-12 20:10:58]

現役世代は3割負担だから75歳から2割負担でもいいんじゃない

75歳で年金が減るわけでもないし |

|

1860:

匿名さん

[2021-06-12 21:12:31]

|

|

1861:

匿名さん

[2021-06-12 21:56:05]

高齢者が財源を逼迫させてる健保や介護保険料が上がるのは当然。

年金手取り額の減少なんてたかが知れてる。 |

|

1862:

マンション検討中さん

[2021-06-13 23:39:36]

ローンが通るかについて質問です。

希望物件が諸経費込みで4400万円 世帯収入:600万円 年齢:28歳(妻も) 子ども3人 奨学金の返済が2人合わせて月々約4万円2035年まで 諸経費も含んでローンを考えています。 無謀でしょうか? |

|

1863:

匿名さん

[2021-06-14 05:38:43]

>>1862

35年ローンで0・5%の金利だとすると、実質月々16万円の出費が14年後まで続く計算ですね。 28歳でお子さんが3人いらっしゃるということは、年齢も幼くそれほど離れていないですよね? そうなれば14年後以降、お子さんたちは次々と大学へ進学するということになります。 一番出費が苦しい時期と奨学金返済の時期がバッティングします。 貯金額も知らず、ローンが通るかのご質問なのに的外れな返信となってしまうかもしれませんが、通ったとして学費払えますか? |

|

1864:

マンション検討中さん

[2021-06-14 07:37:24]

|

|

1865:

通りがかり

[2021-06-14 08:49:58]

>>1864 マンション検討中さん

若いので今後の昇給度合はわかりませんが、子供3人かつ奨学金まであるのなら、3000ー3500万くらいでは 30歳くらいで役職手当ついて大幅昇給とかでもなければ、4400万は奨学金なくでもおすすめしないレベルの金額 |

|

1866:

匿名さん

[2021-06-14 12:02:13]

子供が3人いて大学までいかせるなら、今後の学費として私立に入る事も想定して4000万は確保しないといけない。

浪人したり下宿ならもっとかかる。 |

|

1867:

名無しさん

[2021-06-14 13:14:41]

>>1864

お子さん3人で奨学金もあって、世帯年収が600万円だとキツイと思います。 世帯年収の7倍以上の借り入れになりますよね。 3000万円程度が良いところではないかと思います。 まだ若いので40歳になった時に 1000万円になるとかなら別ですが。。。 |

|

1868:

匿名さん

[2021-06-14 14:29:26]

両親が奨学金の返済を経験してるなら子供には同じ経験をさせたくないのでは?

教育費を準備しながら返済できる金額のローンにとどめるべきでしょう。 |

|

1869:

通りがかり

[2021-06-14 20:44:19]

>>1862 マンション検討中さん

ローンが通っても支払いが大変でしょう 奨学金返済、ローン返済、管理費修繕費も合わせたら月いくらの支払い? 固定資産税も月割で1-2万するよね? ローンが通るか質問する以前の問題として生活が成り立つか検討してる? |

|

1870:

評判気になるさん

[2021-06-14 22:23:14]

>>1862 マンション検討中さん

お子さんが三人かつ奨学金の返済もあるとのこと考慮する要素が多いので、まずはFPにでも相談してライフプランシミュレーションした方がいいと思います (ネット上でも簡易なものなら自身でもできます) いつ頃どの程度の資金が必要か生活が立ち行くかイメージしてから自宅購入の予算を考えることをお勧めします |

|

1871:

匿名さん

[2021-06-14 22:48:28]

|

|

1872:

匿名さん

[2021-06-19 12:17:49]

政府の「骨太の方針」では終身雇用など従来の日本型企業経営の維持が困難になっているとされた。

雇用と所得の安定を前提にした長期住宅ローンは見直したほうが賢明。 |

|

1873:

通りがかりさん

[2021-06-20 21:29:17]

質問です。

住宅ローンを組むにあたり何度信用情報を見られるのでしょうか?仮審査、本審査、金消契約時、融資実行時の計4回でしょうか? |

|

1874:

匿名さん

[2021-06-20 21:52:37]

自分の信用情報なんて気にしない事。

属性が悪ければ否認されるだけ。 |

|

1875:

通りがかり

[2021-06-20 22:00:21]

信用調査なんて1回でも10回で変わらん。仮審査の後内容が変わる方がおかしい。延滞や借入増えるなんて考えられんし。

|

|

1876:

匿名さん

[2021-06-21 14:45:32]

日常の生活費をカードローンや消費者金融で借金する人などほんの一部。

まして多重で借りる人や返済が滞る人はさらに少ない。 このスレは信用調査をやたらと気にする人が多くない? |

|

1877:

匿名さん

[2021-06-22 14:54:48]

借金体質だと返済の心配をするより借りられるかを心配する。

借りたら返済には無頓着。 |

|

1878:

通りがかりさん

[2021-06-23 13:05:52]

すいません。

今度仮審査予定です。 奨学金の返済が月5000円あります。 ところが審査のため信用情報を3つ取り寄せましたが、どこにもその情報が登録されていません。 仮にこの分を組み込んでも返済比率は大丈夫ですが、返済期間が長く、無利子型、少額なことから、できればこのままでと思っています。(返済条件つけられた方が厄介) 個信に未掲載なのは間違いなく確認しましたが、個信内容が個人と保証会社で異なる、個信以外に知る術があるなど、ばれる可能性はあるのでしょうか? |

|

1879:

匿名

[2021-06-23 14:08:24]

>>1878 通りがかりさん

じゃあやってみれば? たかだか5,000円の返済を告知しない理由はなに? ホワイトな人に思われたい?借入あるんならすぐバレます。 |

|

1880:

通りがかりさん

[2021-06-23 15:02:34]

|

|

1881:

匿名さん

[2021-06-23 15:23:57]

正直に申告すれば問題なし

他に与信上の問題を抱えてなければ正々堂々と訂正したらいい |

|

1882:

匿名さん

[2021-06-23 16:32:16]

基本的に奨学金は個人信用情報機関には登録されませんが、遅滞等が発生すると登録されます。

なので、一切の遅滞なく返済していればバレることはないかと。 |

|

1883:

名無しさん

[2021-06-23 17:08:24]

マルチポストする人には関わらない方が吉

|

|

1884:

通りがかりさん

[2021-06-23 17:25:11]

>>1882

ありがとうございます。参考にします。 |

|

1885:

マンション検討中さん

[2021-06-26 05:10:48]

住宅ローン減税は再々延長されますか?

|

|

1886:

匿名さん

[2021-06-26 05:39:52]

|

|

1887:

マンション検討中さん

[2021-06-26 10:09:08]

再々延長されないのであれば、9月までのけいやくですか。。

|

|

1888:

匿名さん

[2021-07-06 19:49:47]

土地購入して新築予算です。

土地とHMとの契約は5月に済んでますが、土地の文筆や農地転用が済むのを待っている状態でした。土地の契約書は口頭での説明のあとは読むこともなくその日のうちにHMが確認するとのことで預けてあります。 で、自分も悪いのですが、ここまでHMの言われるがままに打ち合わせをすすめ、今週末に銀行さんとの打ち合わせの予定でした。ところが不動産屋さんから連絡があり「今月26日が決済なのに大丈夫なんですか?」と。ヒヤッとなりました。営業さんにも伝えたところ営業さんも慌ててる様子。やはりこのスケジュールでは間に合わないんでしょうか。 土地購入前には事前審査は通ってます。けど、ほかの銀行も検討ということでの話し合いの予定でした。全く違和感なくここまできてしまいました。営業さんはたぶんギリギリ大丈夫と言っています。なるようにしかならないんでしょうか。なんとかする方法はありませんか?力をお貸しください。 |

|

1889:

通りがかりさん

[2021-07-06 20:03:07]

>>1888 匿名さん

土地の購入は、HMよりも不動産屋が段取りを進めるのが通常の流れですので、不動産屋に落ち度があるように思います。(不動産屋のサポートの申し出を断っているのなら話は別ですが) まず、土地はつなぎ融資、分割融資、どちらを利用する予定でしたでしょうか。また、それをどの金融機関から借りる予定でしたか。 それと、土地の価格はいくらですか。1000万円を超えていますか?また、1000万円を超えた額を貯金から捻出することはできますか? |

|

1890:

名無さん

[2021-07-06 20:57:39]

>>1889 通りがかりさん

1000万超えると貯金から出すの? |

|

1891:

匿名さん

[2021-07-06 21:36:57]

>>1889 通りがかりさん

不動産屋さんからのサポートはとくに断ったわけでもなくありませんでした。5月の契約日以降、今回電話があるまでは連絡を取っておりません。 事前審査が通っている銀行は最初にドンと全額出ると聞いてます。ほかに検討してる銀行はつなぎ融資ができる銀行です。 土地代は1000万丁度ですが自己資金で100万入れてます。 |

|

1892:

匿名さん

[2021-07-06 21:40:34]

|

|

1893:

通りがかりさん

[2021-07-06 22:15:17]

>>1891 匿名さん

そうなのですね。ただ一点気になったことがありました。 >最初にドンと全額出る これの条件は確認されていますか?私の経験上、「建築確認済証(※)」なしに出してくれる金融機関は聞いたことがありません。(※建築確認済証は、設計を確定してさらに1ヶ月以上必要ですので、今から取得することは困難。) 住宅ローンの審査や借り入れが間に合わなかった場合の奥の手ですが、無担保ローンが使える可能性があります。(1000万円を超えているかどうかを確認したのはこのためです)ただし、住宅ローンの審査に影響しますので、事前に金融機関に相談して問題ないことを確認することを強くおすすめします。 |

|

1894:

匿名さん

[2021-07-06 22:35:26]

>>1893 通りがかりさん

最初に全額出るからつなぎ融資のように高い金利も発生しませんし?というような説明を受けたと思うんですけど確認してみます。 ご丁寧にありがとうございます。無担保ローンというのがあるんですね。問題なく利用できればいいのですが…確認してみます。なんとかなる方法があるというだけで少し気が楽になりました。 |

|

1895:

名無しさん

[2021-07-08 10:51:44]

保険の無料相談のときに仮申告した内容は、団信の請求をすることになった場合も影響があるのでしょうか

団信には関係ないと思って申告しなかった症状があります 同時期に医療保険を検討しており、その症状のことを話して入れなかった保険があります もし、万が一これから2年以内に死んだら、その仮申告のデータを調べられて、下りなかったりするんでしょうか 保険代行業者には、まだその相談履歴ぐ残ってます |

|

1896:

名無しさん

[2021-07-08 14:47:21]

>>1895 名無しさん

保険会社にまでいってると記録が残るとは思いので、見積りまでいっていたら当該会社がデータをもっているかもですね。 どちらにしても https://financial-agency.com/counselor/loan/dantai-shinyo-seimei-hoken... 影響しそうな病気は申告漏れあるいは意図的に隠すと万が一の際にやっかいかと思いますが… ちなみに2年過ぎたらいいわけでなく、記載漏れの疾患だとかなり先でも団信が無効になることがあるはずです(ネットに事例は掲載されてます)。 |

|

1897:

匿名さん

[2021-07-08 19:05:27]

フラット35について質問です。今日本審査の承認がでました。スピードが速いと業者にいわれアルヒ(対面)で通りましたが、可能であれば手数料の安い他の箇所でできればよりいい、と考えています。

条件など一切変更ないのですが、この場合でも審査は初めからになるのでしょうか? この案件アルヒで承認出した案件だね、じゃOK!となれば話は早いなと思うのですが、そう簡単なものではない? |

|

1898:

名無しさん

[2021-07-09 14:50:08]

|

|

1899:

評判気になるさん

[2021-07-10 01:07:17]

モバチェックって利用した方はいますか?

マンション購入検討にともない使ってみようか悩んでいます。 |

|

1900:

匿名さん

[2021-07-10 20:53:49]

住宅ローンの団体信用保険?って、持病があってもそれとは別ので死ねばチャラですよね?

なぜ、本当のことを言うんですか |

|

1901:

名無さん

[2021-07-10 21:43:29]

>>1900 匿名さん

浅はかな考えw |

|

1902:

匿名さん

[2021-07-11 19:45:17]

>>1900

告知義務違反の場合、遺された家族に支払われず事務的に一括請求される。 払えなければ競売になるだけ。 競売差し引いても残債があり他の資産から引いても相殺できなければ、 相続放棄すればよい、亡くなったあなたに対してペナルティは無い。 |

|

1903:

匿名さん

[2021-07-12 01:40:35]

|

|

1904:

匿名さん

[2021-07-13 16:20:19]

>>1897 匿名さん

ご存知とは思いますが、フラットの審査は窓口の金融機関と機構の2段構えです。 なので、窓口が変われば審査は初めからです。 とは言え、機構の審査が通っているので、別の窓口でも通る可能性が高いです。 |

|

1905:

通りがかりさん

[2021-07-13 19:10:04]

>>1902 匿名さん

こんな無責任な人にはなりたくないな |

|

1906:

名無しさん

[2021-07-14 19:06:23]

|

|

1907:

教えてください

[2021-07-15 20:47:16]

3300万借入35年払い、ボーナス払いなし。

土地決済等から融資が必要。という前提で、 ①保証料0、融資手数料等9万、借入時金利0.6(引き下げ幅は変わらない)、土地決済や中間金等でのつなぎ融資が必要。 ②保証料90万(融資の3300万に含む)、融資手数料等ほぼ0、借入時金利0.5(ずっとこの金利)、つなぎ融資を使わず最初に3300万融資し引渡しまでは金利のみを支払う。 悩んでます。今後金利が上がっていくとみるなら②が有利な気がします。けど、金利が上がらないシミュレーションでは①が総額としては安いです。ずっと借り続けるなら②、借り換え前提で①、というふうに考えたらどうかとハウスメーカーの営業にはアドバイスされました。が、答えが出ません。借り換えもそれなりにデメリットもあると思うので。どう考えるのがいいのでしょうか? |

|

1908:

通りがかりさん

[2021-07-15 21:45:43]

|

|

1909:

教えてください

[2021-07-16 00:09:52]

|

|

1910:

通りがかり

[2021-07-16 00:30:05]

|

|

1911:

教えてください

[2021-07-16 08:40:30]

>>1910 通りがかりさん

都会と違って地方は固定に力入れてると聞きました。逆に変動なんて選んだら基準金利と変わらないくらい高いんです。 地方でメガバンクやネット銀行が流行らないのは地方銀行が固定を頑張ってるからみたいです。 |

|

1912:

通りがかりさん

[2021-07-16 11:33:24]

|

|

1913:

デベにお勤めさん

[2021-07-16 13:01:21]

昨年末に契約し、今年入居予定です。

私なりに計算して物件を購入したのですが、購入後いろいろ調べると不安になってきたので質問させてください。 本人 32歳 現職:9年目 年収450万(会社からの住宅補助含めたら480万) 妻 31歳(現在専業主婦、子供が3歳くらいになったらパート予定) 子0歳 可能ならもう一人欲しい 中古マンション(名古屋) 物件価格3000万 ローン借入額2500万予定 変動金利0.425% 月々ローン 6.5万 管理費修繕積立金 2万 駐車代 2万(自家用車+仕事の関係で社用車の2台分) 住宅補助 2.5万 月々の支払総額10.5万予定 現在貯金1500万程(過去に贈与がありました) 頭金500万、諸費用+リフォーム代を差引し 貯金の残り800万~900万を予定 ネットの情報ですと、返済負担率の理想は手取りの20%~25%以内と書いていることが多いですが、マンションの場合、住宅ローン以外に管理費等や駐車場代がかかってくるので、それら費用を含めて手取りベースで考えると30%を超えてしまいます。 ボーナス返済は考えていませんが、ボーナス、残業代等が0になった場合支払いが厳しいことは理解しています。 マンション自体購入し、年末から住む予定なので今更感はありますが、無謀な購入だったでしょうか? |

|

1914:

匿名さん

[2021-07-16 13:37:07]

|

|

1915:

匿名さん

[2021-07-16 13:49:51]

>1913: デベにお勤めさん

俗に言う返済率は元本+金利のローンのみです。修繕費入れたら戸建ての人は10年15年後間隔でのメンテ費用月換算で入れなきゃならない。 ただ、負荷を入れた思考はいいことだと思います。 |

|

1916:

匿名さん

[2021-07-16 14:02:12]

>>1913 デベにお勤めさん

手取りじゃなくて額面で書いてあるところが多いと思うけど、それでも28%。といってもピンとこないと思うので手取りから10.5万と月の生活費引いて月にいくら貯金できるか、それで10年後どこまで返せるかを出してみたらどうでしょう。今の貯金と奥様のパート代は計算に入れない方がよいです。 |

|

1917:

通りがかりさん

[2021-07-16 14:04:01]

>>1913 デベにお勤めさん

30%を超えるのはキツそう。 築何年くらいですか?大規模修繕を迎えてないマンションでは、管理費・修繕費が新築分譲時から見直しされていないことが多く、いざ見直しされると倍ぐらいに増えることもあります。注意してみてください。 |

|

1918:

通りがかりさん

[2021-07-16 17:07:44]

>>1915 匿名さん

返信ありがとうございます。 そう言っていただけて少し安心できます。 たしかに戸建ての場合でも修繕費は必要ですよね。 住宅に関わる固定費は、返済負担率入れて考えた方がより現実的かなと思い計算しました |

|

1919:

通りがかりさん

[2021-07-16 17:23:13]

>>1916 匿名さん

返信ありがとうございます。 おっしゃる通り額面ベースでの返済負担率は27?28%てま計算しています。 2020年の生活をベースに考えると年間80万程の貯金ができる計算です。そこから特別支出を30万程あると仮定した場合、年間50万の貯金です。 ただ昨年はコロナ禍で支出(旅行や外食)が減ったため、これからの生活にかかるお金は細かく計算できていません… 子供も昨年生まれたのでこれからさらにお金がかかる可能性があると思うと不安です。 |

|

1920:

通りがかりさん

[2021-07-16 17:29:39]

>>1917 通りがかりさん

返信ありがとうございます。 手取り30%越えはやはり厳しいですかね??泣 築17年。駅徒歩4分です。人気のエリアということもあるのか、新築時の売り出し価格は3300万程でした。 修繕費の大きな見直しは7年後を予定しているようで現在1.2万程ですが2.4万まで上がる可能性があるとのことでした。 妻ともまぁホントに辛くなったら売ればいいかと話してますが、住む前から売ること考えるのも情けないなぁと思い相談させて頂きました。 |

|

1921:

教えてください

[2021-07-16 20:56:35]

>>1912 通りがかりさん

説明受けてきました。 下げ幅は変わらず35年間ずっと?1.9%で、3年固定とか5年固定とかの年数のしばりはなく0.5のままですって言われました。 書いてても伝わらない気がするんですけど、①の銀行なら3年固定0.6で4年目からは0.8ってなるところがウチはずっと0.5でそこは変わりませんよ、基準金利が変われば0.6になることも0.4になることもありますがとのことでした。基準金利は変わって当然だと思うんですけどね…①の方は金利下げ幅が決められていないとかの話でした。 わけわかりません。 |

|

1922:

名無しさん

[2021-07-16 21:23:32]

そりゃ変動だw

|

|

1923:

匿名さん

[2021-07-16 21:27:03]

>>1920

最悪ローンが払えなくなっても売れる物件を選ぶっていうのはとても大事だと思いますよ。 それは生活の防衛手段を持っているという事ですから。 築17年経っても元の価格から300万しか価値が下がらず、かつ頭金500万を入れるなら、最悪ローンを払えなくなっても残債割れで借金を背負う羽目にはならないでしょう。 また、今年購入で、そのマンションが耐震基準を満たしているなら住宅ローン減税で10年は金利以上に控除を受けられます。 すまい給付金やグリーン住宅ポイントなどの適用物件だとなお良しです。 大きい買い物をされて不安と存じますが、人気のエリアで売りやすい物件を選んだ時点で最悪の事態は回避できていると考えて、 その家とその家でのご家族の生活を大事になさってください。 |

|

1924:

教えてください

[2021-07-16 21:29:29]

|

|

1925:

匿名さん

[2021-07-16 21:33:10]

今は優遇幅全期間固定ってのと、当初〇年間固定って記載します

優遇幅は返済中は変わらないです。 |

|

1926:

教えてください

[2021-07-16 21:45:03]

>>1925 匿名さん

読み込んでてじんわりわかってきたかも。 ①の0.6ってのはHM通すとこの金利ですよってことみたい。通常メーカー通さない場合は0.8。で、①のは最初の3年すぎたらHM通した特別優遇金利期間は終了して0.8に戻しますよってことみたい。 なので②でずっと0.5と言っているのは、HM通すと優遇して0.5で借りられるし(通常0.7)、最初の期間が過ぎても通常の金利に戻しませんよってことだと思う。 HM通した時の優遇金利の差を説明されたんだわと気づいた。 |

|

1927:

匿名さん

[2021-07-16 21:55:41]

|

|

1928:

通りがかりさん

[2021-07-16 23:45:36]

>>1923 匿名さん

ありがとうございます。物件選びの際に、せっかく買うならと少し高望みしてしまったかなと思っていました。 結果的にいい物件だったのかな?と思っています。 すまい給付金、グリーン住宅は適用外ですが、住宅ローン減税に関しては、現在の金利や税金などから計算し、得られる控除と月々のローンのバランスが1番いい2500万で組もうと思っています。ある程度貯金があったほうが、安心する性格なのかなと思っています。 常に不安だったりしてても生活にも支障きたしそうなので、贅沢できる生活ではないかもしれませんが前向きにに生活します! |

|

1929:

通りがかりさん

[2021-07-16 23:52:42]

>>1927 匿名さん

ありがとうございます! 物件を購入してから、心配になって色々調べて、常に机上の計算をしてました。 本来は購入前にもっと知識をつけたり、細かい計算をしていればのかったのですが、どうせ買うならと思ったり、子供が産まれたことで理想の暮らしを追い求めてしまった感はあります… 生活防衛資金を生活費×半年?1年で考えて 残った金額は積立NISAなどのインデックス投資に回そうと思っています。減税に関しても、ふるさと納税などを使用しています。 iDeCoにかんしては60歳まで引き出せないデメリットが個人的に合ってないので利用しないです。 |

|

1930:

通りがかりさん

[2021-07-17 00:22:37]

>>1926 教えてくださいさん

②の「固定」の意味は、固定金利ではなく、1925さんの言うとおり、優遇幅全期間「固定」であって、中身は変動金利だな、たぶん |

|

1931:

通りがかりさん

[2021-07-17 01:37:06]

ネチネチしてて嫌いなタイプ

|

|

1932:

名無しさん

[2021-07-17 10:26:34]

仮審査→本審査の段階で問題発生。

銀行「工事請負契約書や確認申請書がないと融資できません。本審査にまわせません。」 HM「他の銀行では合意前の書類でローン通してもらってたのでそのつもりでいたしスケジュール的にそれらの書類はまだ出せません。」 自分「…」 銀行「てっきり工事請負契約終わってるものかと…」 HM「てっきり他銀さんと同じような仮図面と見積もりでいけるものかと…」 自分「…」 結果、土地決済に間に合わず決済日を伸ばしてもらうことに。この銀行を選んだ自分に落ち度があるような?納得いかないような。 HMの営業が言う、請負契約前でも審査まわせるという銀行なら融資間に合うのでそっちにしようか迷ってます。条件は似たようなもんですが少し不便な銀行なんですけど、不動産屋に決済伸ばしてもらってすみませんと頭下げることになるのかーと億劫なので。30年支払っていく銀行選びでこんなことになるとは… 愚痴みたいになってしまいましたが、融資をお願いしたい銀行にすべきか、決済日に間に合う銀行に変えるべきか、こういうことはよくあることなのか、教えて欲しいです。 |

|

1933:

通りがかりさん

[2021-07-17 10:46:31]

|

|

1934:

名無しさん

[2021-07-17 10:49:43]

|

|

1935:

名無しさん

[2021-07-17 10:55:39]

>>1933 通りがかりさん

追加ですけどHMの言い分として「土地の決済までに請負契約する間取りを作るってやっつけ仕事ですよ。その契約してしまったら間取りの変更ができないんですよ?土地の決済日が何か月も後なら可能ですけど。なのでだいたい銀行さんは仮図面で通してくれるんですよ。ずっとそれでやってきたんで今回まさかです。」です。 |

|

1936:

通りがかり

[2021-07-17 11:45:41]

>>1935 名無しさん

うちも請負契約書が本審査から必要でしたよ。。。 HMの言い分も分かるところなのですが、一方銀行は、契約もないのに貸し出すのはリスクになるため、締結必須です。 HMの提携銀行は、HMがそのリスクを負うことになるので、締結しなくても審査ができるという仕組みです。 これから、住宅ローンを自力で組もうとしている人には、融資が確実になるまでは業者紹介の銀行の住宅ローンを並行で進めることをお勧めします。自分も自力で住宅ローンを手配した人間ですが、両者でそれぞれ間違っている情報はよく発生しており、リスクを感じました。 |

|

1937:

名無しさん

[2021-07-17 13:06:42]

>>1936 通りがかりさん

それが不思議なことにこの銀行もHM通して決めた銀行なんですよ…HM通して2つ、個人的に1つ仮審査を通して3つとも通りました。で、最終的に本審査までいこうとすすめてた銀行とこのようなトラブルになっています。 銀行の言い分は「HM側が納期までに書類を揃えられなかったということでしょう。名無さんが頭を下げることではない。意地でも数日で営業に書類を揃えさせるか、無理なら営業が頭を下げに行くべき。」と、銀行とHMの喧嘩のような状況に… 通りがかりさんがおっしゃることはその通りです。けど私としては言われたことをその都度こなしてきただけで結果このようになり、しかも私の落ち度となっているこの状況に納得がいかないというか、HMとっても不動産屋にとっても私が今他銀行にしますと言うことで事なきを得るんだからそうしろと無言の圧力があるような…まあそうするのが大人の対応なんでしょうか。 |

|

1938:

りえ

[2021-07-19 22:50:03]

単純に深く考えずに借換え希望額をローン残高で事前審査を申し込んで審査が通りました。

諸費用を含めて借換え希望なのですが、本審査の申し込みの際に増額したら、審査に影響ありますでしょうか? 事前審査からやり直した方が良いでしょうか? 50万円程増額希望です。 |

|

1939:

検討板ユーザーさん

[2021-07-23 11:00:32]

先日アルヒでフラット35の承認が下りました。

ただ、リボ払いの借り入れが100万程ある中での申請で一番通りやすいと言われているところに申請して承認が得られた次第です。 できれば今後他の地銀などからおまとめ的な借り換えとフラット(or銀行ローン)の併設借り入れや、手数料の安い他の機関のフラットからの融資を探れれば、と考えていますが、その際、アルヒで承認とっている事は有利に働きますでしょうか?また、機構の結果は申請先が変わって変わることってありますでしょうか? ご教授下さい。 |

|

1940:

匿名さん

[2021-07-23 12:02:00]

来週住宅ローンを夫が申込をします。

夫だけではなく、わたしも資金がわかる通帳を持参しないといけないのですが、消費者金融でショッピングローンの借入をしている通帳は持って行かない方が宜しいでしょうか…? そっちの通帳がメインで沢山お金が入っているのですが、借入引き落とし等がない綺麗な通帳にお金を移した方が良いのか迷っています。 ちなみにそのメインの通帳の銀行で住宅ローンを申し込もうとしています。 事前審査でわたしのことは調べられてないのですが、借入の分かる通帳見られて落ちるということはあるのでしょうか。 |

|

1941:

口コミ知りたいさん

[2021-07-23 17:21:34]

中古マンションを契約して、ローン申込みの段階ですが借入金額に悩んでおります。

建物+諸費用(引っ越し代等)含め約2,700万円で少しお釣りがくる程度なので、当初2,700万円で借入を計画しておりました。 仲介業者に少し多めの金額(2,800万)で審査出して契約結ぶ時に下げてもいんじゃない?と言われたので、それもそうなのかな?(リフォームもする可能性があるので)と思ってます。 ただみずほネットの変動でくむ予定なのですが、高めの金額で出して適用金利が高くならないのか心配です…100万くらいだと審査基準って変わらないのでしょうか? また皆さんだといくらくらいで借入しますか? |

|

1942:

通りがかり

[2021-07-23 18:32:25]

>>1941 口コミ知りたいさん

みずほのネットの金利は、自分がネットで情報を調べる限りでは、頭金を入れるか、管理職でないと最低金利(0.375%)はでてない模様。 諸費用まで借りれば、最低金利は到底無理だと思う。 |

|

1943:

通りがかり

[2021-07-23 18:35:08]

>>1940 匿名さん

借入は審査時に、自己申告かつ、信用情報(CIC)を見られるので、通帳に載ってようがいまいが関係ないと思う。 補足ですが、自己申告で嘘をつくと審査にマイナスとなる噂なので、正直がベストだと思います。 |

|

1944:

匿名さん

[2021-07-23 19:01:08]

>>1943 通りがかりさん

ご回答ありがとうございます。 事前審査の際わたしは借入等何も聞かれませんでした。夫のみでの申込です。通帳を提出した時点で申込本人ではない家族の分も信用情報は見られるのでしょうか? |

|

1945:

通りがかり

[2021-07-23 19:56:16]

>>1944 匿名さん

すみません、そこまで読みこめていませんでした。 過去の投稿を見ると、見られることもあるようです(家族で破産者がいた人たちが審査で落ちたという話をe戸建上でで見たことあります) ただ、家族の通帳を見せる話は初めて聞きました。違和感があります。 |

|

1946:

通りがかりさん

[2021-07-24 07:32:44]

連帯債務・連帯保証になるわけでもないのに家族の通帳残高を見せろというのはあまり聞かない。

考えられるのは、貯蓄が多いほうが有利だから、妻名義や子供名義でたくさんあるなら出してくださいって所かな? |

|

1947:

匿名さん

[2021-07-24 13:14:15]

失礼します。

自動車の保険料(ソニー損保) ですが、分割払いにしていまして毎月クレジットカード決済になっています。 クレジットの明細には一回払いと記載されているのですが、こちらは借入になるのでしょうか? CICなどに載りますか?? よろしくお願い致します。 |

|

1948:

匿名さん‐

[2021-07-24 16:09:01]

>>1944 匿名さん

ご主人のみお借入で、匿名さんが連帯保証人にも連帯債務者にもならないようでしたら、個人信用情報を調べられることはありません。匿名さんのお通帳の持参を求められているようですが、自己資金がどの程度あるのか見たいのだと思います。そこに消費者金融の返済履歴があり、個人信用情報上、ご主人の借入ではなさそうなら、ご家族のどなたかの借金とわかります。どんなご資金計画なのか不明なので、審査に影響あるかないかはわかりません。 |

|

1949:

変動

[2021-07-24 18:41:41]

|

|

1950:

通りがかりさん

[2021-07-24 21:00:17]

>>1947 匿名さん

ソニー損保の支払がもともと毎月払いならなんの問題もないように思います |

|

1951:

匿名さん

[2021-07-24 22:08:22]

>>1950 通りがかりさん

ありがとうございます。 契約の際に支払い方法として、年間を一括払いか、分割払い(クレジットカード決済のみ) でしたので、毎月払う分割にしました。 なるべくクレジットカードは一括払いをずっと続けていたので、ふとコレは借入に入ってしまうのか不安になった次第です。 1度CIC開示してみます。 |

|

1952:

匿名

[2021-07-27 13:16:29]

ひとり親家庭です。

私 41歳 子供 2歳(4年後に小学校入学) 収入 額面で460万円 養育費 年間20万円 現在の貯金 3450万円 子供名義の貯金 400万円 学資保険 300万円(保険料全て払込済み) 子供が小学校に入学するまでに一戸建ての購入を考えています。大阪市内か堺市内で考えています。地価が高い地域なので狭くても結構高いです。 3500万円の一戸建ては厳しいでしょうか? 4000万円だと無謀でしょうか? 60歳までにローン完済させたいです。 マンションは考えていません。車はありません。 どなたかアドバイスをお願い致します。 |

|

1953:

名無しさん

[2021-07-29 18:41:08]

|

|

1954:

1952

[2021-07-30 14:33:41]

ありがとうございます!

例えば、2000万円を頭金として出す場合、いくらくらいの戸建てが買えそうでしょうか? |

|

1955:

匿名さん

[2021-08-01 01:55:22]

借り換え希望です。

じぶん銀行、三菱UFJ、事前否決 住信SBI、本審査否決 地元の信用金庫、イオン銀行、三井住友信託銀行 事前審査申込んで結果待ち 申し込み過ぎでしょうか? 個人に履歴が残り、心象が良くないのは分かってますが諦めたくありません。 個信は開示しましたが、延滞なし、現在他社借入なしです。 消費者金融との取引は一度もないです。 気になってるのは属性です。 勤務先がm&aによる吸収合併で、勤め先の名称が変わった為、勤続年数が2年5ヶ月、これが引っかかってるのでしょうか? 前の会社合わせると9年5ヶ月ですが、事前審査(ネット)では備考欄がない為、伝える術がないです。 イオン銀行は備考欄がありましたので記載しましたが… |

|

1956:

匿名さん

[2021-08-01 04:52:27]

>>1952

頭金に2000万円も出せるなら物件価格3500万は問題ありませんし、 4000万でもよっぽどの贅沢をしなければ大丈夫でしょう 後はお子様の教育費や、ローン審査や月の支払いとの兼ね合いになりますが、頭金をどれだけ出さないかの話になってきますので、住宅ローンの担当者の方と話し合ってください。 貯金の額が多いので、頭金を極力減らし住宅ローン控除10年を使い切っての一括返済や 住宅ローン借入期間をあえて増やすことにより月々の支払額を減らし、貯金しつつ60歳での繰り上げ返済など、取れる選択肢は多いです。 |

|

1957:

通りがかり

[2021-08-01 10:57:35]

|

|

1958:

1952

[2021-08-04 13:10:10]

ご回答ありがとうございます!

住宅ローンの担当者とよく相談してみます。 |

|

1959:

ご近所さん

[2021-08-04 19:18:08]

教えて下さい。

住宅ローン 本審査否決になりました。 まず団信が通りにくく、唯一団信通ったネット銀行が 本審査否決。 仮審査は落ちたことがなく、可能性としてなにがあるでしょうか? ・仕事 医師 ・年収 1300 ・マンション 6000(頭金1000) ・今までローン経験なし ・勤続10年以上 マンションの土地の9割は所有権ですが、 残り1割に関しては3人の方の賃借権(旧法)となります。 築15年、山手線沿徒歩圏内です。 可能性として何が考えられるでしょか、、 |

|

1960:

通りがかり

[2021-08-04 19:54:19]

>>1959 ご近所さん

こちらに書いてある情報からなら、賃借権 が一番可能性が高いように思います。 申込された住宅ローンは対応していましたでしょうか。↓のサイトの下の方に対応可否が書いてあったので参考にしてみてください https://rynne.co.jp/posts/44#h2-5 |

|

1961:

ご近所さん

[2021-08-04 19:58:01]

通りがかりさん ありがとうございます。見てみます。不動産会社が売主の物件で、今回の場合は所有権とみなされるので問題なく通りますと言われたのですが、うーんですね。。

|

|

1962:

ご近所さん

[2021-08-04 21:37:33]

>>1959 ご近所さん

スーパーホワイトの可能性はないですか? クレジットカードなどは持たれていますか? 一切何のローンも組まれておらないとの事でクレジットカードも持たれていないと信用情報に何の記載もない(=自己破産歴ありの可能性が出てくる)と判断された可能性が一番高いのではないかと思います。 また、これまでに携帯電話などの支払いが遅れた事はありませんか?それも事故扱いとなりますので、住宅ローン含めローンはかなり厳しい扱いとなります。 |

|

1963:

1959です。

[2021-08-04 22:05:02]

すみません、言い方に誤りがありました。

クレジットカードはあります。 ゴールドです。 支払い遅延はなしです。 1960さんの言う通り一部でも旧法でも借地権がひっかかったのかもしれません。 |

|

1964:

ご近所さん

[2021-08-04 22:23:09]

>>1963 1959です。さん

そうすると借地権の問題かもですね。 私も医師で、基本的にはローンは組まない主義(車なども現金一括購入)でして、30代前半の頃にはじめてクレジットカードを持とうとした時に審査が全く通らず困ったことがあります(苦笑) 最終的に唯一審査が通ったのが楽天カードで限度額10万円(学生さん並みの扱いですね、、、)でした。 今は数百万円の限度額になりました。 似たような状況なのでは?と考え返信させて頂きました。見当違いだったようで申し訳ありません。 |

|

1965:

匿名さん

[2021-08-05 09:54:20]

1963です。いやいや、貴重なご意見を頂けて感謝しております。ありがとうございます。医師の方でも限度額10万円スタートってあるのですね!それは驚きました。

いまは仮審査を含め9行になってしまいました。 土地の一部借地権がまずいのかなと。 残っているのは三菱ufjと楽天、三井住友のみなので、何とか通ればという思いです。 |

|

1966:

マンション検討中さん

[2021-08-07 12:43:04]

住宅ローンの本審査に通らず契約が不成立になってしまいました。

年齢:43 性別:女 独身(離婚歴あり) 勤続:1年6ヶ月(2020年2月転職) 年収:400万 物件価格:2000万(中古マンション)+諸費用200万 借入予定:2000万 現在の借入:なし、破産など債務整理なし (銀行のカードローンを契約してたが使用せず7月に解約済(解約証明書あり)) 10年以上前に離婚した夫が私の保険証を使い消費者金融に登録?しようとした事があり、携帯番号の参照回数は酷いことになっている可能性があります。 (カードの作成使用には至らず、その時に借金が嫌になり自分の持っていたカードを全て精算解約しました) CIC、JICC、KSC滞納異動履歴無(今回の事前審査の履歴あり) 現在はスーパーホワイトの状態でしょうか。 ショッピング枠のカードを作成して公共料金の支払いとAmazonで1回払いで使用すれば良いのでしょうか? 勤続も短いですが来年になれば、今の会社で1年分の源泉も貰えます。 銀行の担当者からは、物件より私自身の問題のようだと伺いました。 事前審査の履歴が消える半年以降に再度チャレンジしたいのですが、どうして行けば良いかアドバイスを頂けると助かります。 よろしくお願いします。 |

|

1967:

通りがかり

[2021-08-07 13:02:20]

>>1966 マンション検討中さん

クレジットカードの話が出なかったのですが、作ったことがないということですか? また、事前審査の履歴を気にされているのはなぜでしょうか。異動がないなら再審査に影響は殆どないと思います。(10行以上の金融機関の審査で落ちているなら話は別ですが) |

|

1968:

1966

[2021-08-07 13:26:14]

>>1967 通りがかりさん

クレジットカードは持っていました。 通販でショッピング枠とキャッシング枠も使ったことがありますが、滞納は無かったはずです。 離婚の際に解約して、ここ13年間はデビットカードで通販や公共料金の支払いをしていました。 事前審査9行と本審査1行で10行落ちています。 事前審査は勤続年数が短く1年分の源泉が無いからではないかと不動産屋の担当は仰っていました。 |

|

1969:

通りがかり

[2021-08-07 13:32:57]

>>1968 1966さん

1967です。 そうなのですね。それであれば、スーパーホワイトと捉えられている可能性が高そうです。 なお、勤続年数については、私も1年6ヶ月くらいでしたが、源泉徴収もあったからでしょうか、落ちた銀行はなかったです。 |

|

1970:

匿名さん

[2021-08-07 14:19:59]

>>1968 1966さん

初めまして。 銀行はどこを選んでますか? 借換えなのですが、審査最強のネット銀行から申し込んでしまったのでウチも 否決のオンパレードです笑 個信は問題なし、消費者金融やカードローンなど借入れなしですが、 超々中小企業、勤続年数2年5か月で属性悪しです。 最後の砦?地元の信用金庫に事前申し込み、4日後事前審査が通り、信用金庫へ出向き本審査の申込みを昨日済ませました。 住んでる地域は現在高止まりの状態で、本審査は物件の審査なので99%間違いないとのことで優遇金利も受けられるそうです。 今月中の融資実行を目指すなら今日(昨日)にも、返済中の銀行へ連絡してくださいとのことで、旧公庫にも連絡して今月借換え出来そうです。 何行も落ちて絶望的でしたが、急に決まってびっくりしてます。 金利が安いネット銀行に目を奪われてしまい… 一番身近な信用金庫に初めに申し込んでおけば書類集めの労力と辛い思いしなくて済んだのにって思います。 地銀とか信用金庫とかJAとかフラット35…救ってくれるところはあると思います。 試しにあたってみたらどうでしょうか? |

|

1971:

1966

[2021-08-07 15:30:45]

>>1970 匿名さん

事前審査が通ったのが信金2行でしたが、1行は本審査で落ちました。 2行目の本審査申込みの時に落ちた状況を話したら、今と同じ内容では落ちる可能性が高いため申込みを断念しました。 フラット35の本審査の準備も進めていたのですが期日に間に合わず、契約不成立となりました。 思いつく申込み内容改善が、今の会社での1年分の源泉とスーパーホワイトの解除しか思い付きませんが、色々足掻いてみようと思います。 |

|

1972:

匿名さん

[2021-08-07 18:55:01]

|

|

1973:

マンション検討中さん

[2021-08-07 21:10:40]

>>1966 マンション検討中さん

銀行は中々シビアな判断をしますね。。年齢、独身、女性、勤続年数などを見られてる可能性があります。物件も中古との事なので担保の面で悪い可能性もあります。ひとまず、もう少し勤続年数を重ね、頭金を積むなどが必要かもですね。 |

|

1974:

1966

[2021-08-08 22:13:21]

|

|

1975:

マンション検討中さん

[2021-08-09 12:02:10]

年収400万円から450万円(残業によって)くらいしかないの地方公務員29歳ですが、3900万円の新築マンションを買うのは無謀ですか?

貯金は350万しかないので、頭金は100?200、親からの援助がいくらかっていうところです。 現在はアパートで1ldkの家賃駐車場込みで9万円程度ですが、これから子供が産まれるので2ldkくらいには引っ越したいと考えていて、周辺の賃貸を見ても2ldk相当だと10万を超えてきます。 それであれば、ボーナス払いを13万程度付けることにはなりますが、月々管理費修繕込みで9万円くらいの支払いになるのであれば、それを検討しています。 |

|

1976:

通りがかり

[2021-08-09 12:45:12]

>>1975 マンション検討中さん

私が1975さんの立場なら、今の段階で2LDKの物件に手をださないです。お子さんが大きくなったら、2LDKでは手狭で買い替えたくならないでしょうか。マンションの売買に伴って、諸費用が物件の1割ほどかかってきます。賃貸より高くついてしまう可能性があると思います。いろいろシュミレーションしてみてください。 |

|

1977:

坪単価比較中さん

[2021-08-09 13:14:38]

>>1975

レスありがとうございます。 今、新築で良いなと思っているマンションは3LDKです。 アパートでとりあえず凌ぐのであれば、2LDKで良いかなという考えです。 いろいろ調べていると、本当にマンションって価格が高いんですね。 僕如きの年収で、新築買える日は来るのでしょうか、、、 子供が来年の1月に生まれるのですが、0~2歳は今の狭い1LDKアパートで過ごし、その間に住宅を決めるというほうが得策でしょうか? 不動産屋の営業マンからすれば、今後マンションの価格等が下がることはないので今買わないとずるずる賃料を無駄に払うことになるという営業トークをかまされましたが本当でしょうか。 |

|

1978:

マンション検討中さん

[2021-08-09 13:33:30]

>>1977 坪単価比較中さん

返済比率が心配なところですね。ボーナス払いはなしで考えて月々苦しくないかをシミュレーションした方が良いです。一生賃貸は本当に無駄だと思いますし、しばらくマンション価格は下がらないと思います。場所にもよりますし、奥さんの収入があるなら別ですがワンマンならば、駅距離や築年数はある程度妥協が必要かもです。 |

|

1979:

通りがかり

[2021-08-09 15:16:02]

>>1977 坪単価比較中さん

1975です。そうなのですね、失礼しました。 不動産屋のセールストークが正しいかどうかについては、地域に依るところが大きいです。日本がこのまま人口減少すれば都会に人口集中するので、都会の物件は高くなり続けます。他所の国より日本の不動産はお手頃なので、これからも上昇していくと予想する人が多いです。 いつ購入するかですが、購入するなら基本的には早いほうが得することが多いです。(ただし、ローン返済できなくなったら大損のリスクがあります) 1975さんの場合ご年収における返済比率が30%近いので、なかなかキツイと思います。新築ではなく、築浅中古など探してみるのはいかがでしょうか。(リセールバリューなどで価格が逆転する例もあるので一概には言えないのですが)。 ライフプランをシュミレーションするならばみずほのサイトがおすすめです。 |

|

1980:

マンション検討中さん

[2021-08-12 19:23:24]

>>1942 通りがかりさん

横からすいません。 私も最低金利は無理で0.575と審査されました。 他の住宅ローン会社でも、最低金利って出ないんでしょうか…出るなら0.575より低い金利の所で借りたいなぁ。 |

|

1981:

マンション検討中さん

[2021-08-12 22:23:20]

|

|

1982:

通りがかり

[2021-08-12 22:36:54]

>>1980 マンション検討中さん

1942です。自分は頭金なし、非管理職で0.475%でした。返済比率20%くらいです。 高めの結果となった原因の推測はついていますか?もし年収における返済比率が高いのであれば、どこでも似たような結果になると思います。もしお勤め先が中小企業などなら、ろうきんの方が割と良い結果になると聞いたことがあります。また、地方ならばJAもなかなか良いと聞くので試しに審査を出してみるのもアリだと思います。 |

|

1983:

マンション検討中さん

[2021-08-13 01:10:24]

不動産屋に年収330万でも労金の組合員なら労金の住宅ローンで3000万まで借りられると言われましたが本当でしょうか?

|

|

1984:

名無しさん

[2021-08-13 08:08:06]

|

|

1985:

口コミ知りたいさん

[2021-08-13 08:45:13]

住宅ローンは、借りられる額ではなく、自分なら毎月いくらなら返済できるか、から考えないと失敗する。

毎月5万しか返済できない人が、毎月10万返済のローンを組んでも破綻する。 |

|

1986:

マンション検討中さん

[2021-08-13 11:53:58]

1983です。去年のみコロナの影響で激減でして。

13年続けている今の住宅ローン返済と返済額は変わらないんです。それで都内ですから今のマンションが購入時よりお値下げを考慮した上で1100万円ほど高く売れそうなので、住み替えを検討しているので、質問いたしました。 |

|

1987:

マンション検討中さん

[2021-08-13 15:34:50]

>>1986 マンション検討中さん

自営業か歩合制のお仕事でしょうか。例えば3000万借りるけど2000万貯蓄はある、とかならわかります。貯蓄はないけど借りるということでしたら、危ないと思います。自己責任ですが。 |

|

1988:

中古マンション検討中さん

[2021-08-13 23:50:23]

家族構成: 夫婦

年齢: 夫 32 妻 30(子供希望) 年収: 夫 900 妻 800 借入額: 物件5600+諸費用+リフォーム 返済期間: 35 変動 現金での預金が少なく、なるべくローンで借りたいと思っております。 都内中古マンションです。ペアローンの予定です。 元々物件と諸費用で6000万円で4行事前審査は通っております。(金利は0.47?0.6の幅です) ただ、リフォーム費用も追加で借入できたらと思い、合計6500万円ほどで検討しております。再審査になることは不動産会社からも伝えられておりますが、リフォーム込みで通りやすい銀行などはご存知でしょうか?金利は維持できたら1番良いと考えております。 ゆっくり比較検討したいのですが、人気物件で申込も殺到しているようで急かされておりご意見いただけるた幸いです。 |

|

1989:

マンション検討中さん

[2021-08-14 01:58:04]

>>1988 中古マンション検討中さん

年収がそれなりにあるにも関わらず、諸費用も借り入れするとなると、銀行は貯蓄が出来ない、計画性の無さを懸念します。ましてや事前審査からさらにリフォーム費用を上乗せし借入を増やすなどして、金利が低い銀行の本審査が通るとは思えません。誰でも借りれる固定金利のフラット35ぐらいしか通らないんじゃないでしょうか。 |

|

1990:

匿名さん

[2021-08-14 03:08:06]

つなぎローンで土地購入したんだけど諸事情で家建てるのが中止になった場合どうなる?

一括返済しないといけなくなる? |

|

1991:

匿名さん

[2021-08-14 10:56:17]

借金返さなくて良いと聞いてるのか?

頭おかしいやつだな |

|

1992:

通りがかり

[2021-08-14 13:41:58]

|

|

1993:

名無しさん

[2021-08-14 16:32:36]

|

|

1994:

名無しさん

[2021-08-14 23:41:17]

【年 齢】 夫30歳 妻31歳

【勤続年数】 夫5年(会社員、士業、業界大手) 妻8年(公務員) 【年 収】 夫800万 妻400万(時短) 【世帯収入】 1200万円 【家族構成】 子3歳1歳 【所有資産・貯蓄】 300万 車1台 【現在債務】 住宅ローン残2200万円(ペアローン夫:妻=4:1) 奨学金 妻100万円(利子なし) 【物件金額+諸費用】 4000万円 【自己資金(頭金・諸費用)】 なし 【希望金額】 4000万円 【金利種類】 変動 【地域やマンションor戸建】 マンション 【主な質問相談】 3年前に新築マンションを購入し住宅ローン返済中です。当時世帯年収900万円、ほぼフルローン、変動0.44%、25年ローンで組んでいます。 現在住み替えを漠然と検討しています。 現住居は、周辺物件の売買状況をみていると最低でもローン完済は出来る金額で売れると思います。 二重ローンが通る余地はあると思われますでしょうか?ご教示ください。 (二重ローンを希望する理由は、住み替えたいエリアが限定的なため物件が出てから売却に動きたいためです。) |

|

1995:

評判気になるさん

[2021-08-15 20:18:27]

>>1990

私も同じパターンでした。 つなぎの期間が1年間だったので、その間に土地を売り、つなぎ融資を一括返済しました。 もし一括返済できないのであれば、土地を担保に借り直すことになると思います。もちろん金利は住宅ローンよりは高くなると思います。 |

|

1996:

通りすがり

[2021-08-15 21:39:56]

|

|

1997:

検討板ユーザーさん

[2021-08-16 00:44:22]

>>1989 マンション検討中さん

ご解答いただき、ありがとうございます。 不動産会社経由でいくつか銀行にヒアリングいただきましたが、最優遇にはならないもののそこまで高くない金利で本審査も通るだろうとのことでした。本審査通るまでは安心できませんが、ひとまずよかったです。 |

|

1998:

マンション検討中さん

[2021-08-17 21:57:38]

ちょっとローンの相談とは違いますが、

https://news.yahoo.co.jp/articles/c41eaed5a621ec51a41eb3caf160c600e784... ローン控除の改正が議論されてますね。ここで気になるのが、改正があるとして、施行前に借りた人は、旧来の控除が適用されるかどうかです。 施行前に借りた人が有利なら駆け込み需要が発生すると思いますが、 私は、施行前に借りた人も、確定申告する年の税制が適用される(つまり控除が減る)のではと想定しています。 皆さんはどう思いますか? |

|

1999:

マンコミュファンさん

[2021-08-17 22:16:40]

>>1998 マンション検討中さん

生命保険料控除は旧契約と新契約で控除額が異なる状態でずっと運用されていますが? |

|

2000:

マンション検討中さん

[2021-08-17 22:24:31]

|

|

2001:

匿名さん

[2021-08-17 22:40:27]

何言ってんだこいつ

法の不遡及のろまは一律対象外 |

|

2002:

マンション検討中さん

[2021-08-17 23:05:58]

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1213.htm

確かに、各年の上限や率が適用になるのではなく、入居した年の制度がずっと適用になる設計なんですね。住宅価格も高いので、トータルで今が一番かは別の話ですが、税制面では今が一番良さそうですね。 |

|

2003:

匿名さん

[2021-08-20 20:52:40]

32歳

勤続12年 税込み年収:450万円(夫)、200万円(妻) 消費者金融4社から300万円借入アリ(夫) その他ローンなし 異動情報なし ふらっとはいったHMの営業さんと、そのHMが使っているFPさんに、 上記を洗いざらい話した結果、 お客様だったら審査も問題ないでしょうと言われたので、 地銀に住宅ローンを3500万円ほど借りられないか相談をしに行きましたが まずは既存の借り入れを金利の低い銀行のローンに借り換えてからと言われ、 その銀行のフリーローンに申し込みましたが仮審査否決。 ほかの銀行や労金もあたりましたが軒並み否決。 労金には既存のフリーローンなどをまとめられる住宅ローンの商品もあるとのことですが、 まずもってフリーローンの審査が通らない時点で労金の住宅ローンの仮審査を申し込んでも無駄ですよね? ここまでくると任意整理してから出直しかな…と思ってきましたが、 それ以外のやり方なんてないですよね…。 |

|

2004:

匿名さん

[2021-08-20 21:16:12]

|

|

2005:

匿名さん

[2021-08-20 21:26:05]

>>2004 匿名さん

頭金に回せるようなお金もないので、端から住宅ローンなんて考えてもいなかったのですが、 HMの営業さんに、諸費用なんかもどうにかなりますよ、 なんて言われたのを鵜呑みにしておりました… また、労金であれば既存の借り入れもまとめられるので…とノリノリでしたが、 労金で「フリーローンに落ちたら住宅ローンなんてもっと無理ですよね?」 と軽く聞いてみたら「まあ~難しいと思いますけどねえ」 というような感じだったので、 やはり私たちには住宅ローンなんて無理ですかね。。。 |

|

2006:

マンション検討中さん

[2021-08-20 21:35:06]

>>2003 匿名さん

家購入前の生活立て直しからですね。そのFPはどうしようもない。 信金とかもおまとめローン駄目でしたか?銀行よりは緩い、かもしれません。4つとは言わず3本でも2本でもまとめて、月々の返済減らせると良いですね。生活費切り詰めは前提だけど。 あとは奥さんもフルタイムで年収300万くらい稼げると良いんですが。 |

|

2007:

名無しさん

[2021-08-20 21:38:43]

|

|

2008:

匿名さん

[2021-08-20 21:55:39]

>>2003 匿名さん

借入先も金額も審査においてマイナスにしかならない。 >> お客様だったら審査も問題ないでしょうと言われたので 無責任な営業マンの言葉は信じてはいけないです。 消費者金融4社300万…審査通るとは到底思えないです。 労金は組合員には甘々なので相談してみてはいかがですか? |

|

2009:

匿名さん

[2021-08-20 21:57:30]

>>2006 マンション検討中さん

やはりそうですよね… 信金はまだ試していないです。 信金なども含めもう少しおまとめローンをあたってみてダメだったら、地道に返済を続けつつ年収が増えるように取り組み将来に備えたいと思います。 |

|

2010:

匿名さん

[2021-08-20 21:59:31]

>>2007 名無しさん

やはり普通ではないですよね…(^^; 確かに今無理やり借りて家を建てたとしても、将来手放すとなったらそちらのほうが切ないですね。 今現在返済が滞っているわけではないですが、返済でいっぱいいっぱいなので、 任意整理してその間に金銭感覚を叩き直そうか…と思い始めています。 |

|

2011:

匿名さん

[2021-08-20 22:01:33]

>>2008 匿名さん

まあ普通に考えて審査に通るようなレベルではないですよねえ・・・。 私は労金の組合員ではないのですし、 フリーローン仮審査申し込みの時の >> 労金で「フリーローンに落ちたら住宅ローンなんてもっと無理ですよね?」 >> と軽く聞いてみたら「まあ~難しいと思いますけどねえ」 があるので、なんとなく相談しに行きにくいのですが、 相談してみる価値はありそうでしょうか… |

|

2012:

匿名さん

[2021-08-20 22:25:46]

|

|

2013:

通りがかりさん

[2021-08-20 22:36:40]

家の話はまず忘れて、おまとめだけチャレンジすれば良い

|

|

2014:

通りがかりさん

[2021-08-20 23:36:43]

>>2003 匿名さん

HMやFPはあんたがローンが返済出来ず家を取られようと痛くも痒くもない サラ金300万借金一家が家買うとかいう発想が信じられんね ふらっとはいったHMとか書いてる時点で何も考えてない事がよく分かる 300万の返済もマトモに考えてない奴が3500万の借金とか無いわ |

|

2015:

匿名さん

[2021-08-21 02:08:26]

>>2011 匿名さん

フラット35、信金、いずれも営利目的ではないので、事前出してみるか、信金は直接窓口で相談してみてはどうでしょうか? コメントされてるのは借金されてる本人さんですか? それとも奥様ですか? 例えば消費者金融、1件、30万円の借入れなら、今の時代問題ないかもしれないけど、件数と借入額の桁やばすぎませんか? ギャンブルとかしない限りそんなに膨れないと思うのですが… ギャンブルしながら、借金返して、更に住宅ローンの返済…苦しくないですか? ギャンブルじゃなかったらごめんなさいm(__)m 自分の首絞めて、首回らなくなりますよ。 労金のおまとめローンに申し込んでみるか… 借り換え出来たら金利が下がる、つまり返済比率下がるから、住宅ローンも多少希望は持てるかも… もしくは今は我慢して、住宅ローン返してるつもりで、今の借金どんどん返すか… いつかは家を買いたいと思うなら、今はぐっと堪えて二人協力してみてはどうでしょう… |

|

2016:

匿名さん

[2021-08-21 03:12:31]

>>2003 匿名さん

破綻すると思うので、家建てるのは一先ず諦めましょう。 |

|

2017:

匿名さん

[2021-08-21 03:21:38]

|

|

2018:

匿名さん

[2021-08-21 03:39:28]

>>2015 匿名さん

そうですね、信金や労金など窓口で相談してみたいとは思います。ダメもとですが…。 フラット35はいまいちどこで相談すればよいのかわからないのですが。 コメントしている私が借金のガンです。 やっぱり普通の借り入れ状況ではないですよね。 ギャンブルの類は一度も行ったことはなく、勤務先の都合で年収が100万円ほど下がった時期が数年続き、その際に借金に繰り返し手を出すようになってしまったということが理由です。 今は配置転換で年収も上昇傾向なので、労金の住宅ローン(既存の借り入れをまとめられる)でどうにかなるのかな?と思ったところです。 私の住んでいる地域の労金では、おまとめローン専用の商品はないようで、 フリーローンでまとめていく感じだそうです。 が、そのフリーローンの仮審査が否決だったので、どうしよう、というところです。 借金返済もしくは任意整理の上返済して出直すしかなさそうですね。 |

|

2019:

匿名さん

[2021-08-21 09:16:09]

|

|

2020:

匿名さん

[2021-08-21 11:10:44]

それぐらい先に一旦返しちゃえば良いのに

減税で年40万ぐらい10年、今からなら13年間かな戻ってくるから それでお得にできるのに |

|

2021:

マンション検討中さん

[2021-08-21 11:14:44]

|

|

2022:

匿名さん

[2021-08-21 11:31:54]

>>2021 マンション検討中さん

裏技つかうしかないね |

|

2023:

マンション検討中さん

[2021-08-21 11:35:51]

|

|

2024:

匿名さん

[2021-08-21 12:06:55]

|

|

2025:

マンション検討中さん

[2021-08-21 12:46:54]

そっか、僕の裏技ね。

まぁ2003さんが焦って人生終わりにしなさそうで良かった。諫める常識人がたくさんいて良かったね! |

|

2026:

匿名さん

[2021-08-21 13:17:05]

借りたらその分返す当たり前ことすら出来ないとは・・・

ホント頭悪いと足し算引き算も出来なくて返さなくなるのだろう 今は低金利どころかマイナス金利、短期間(1か月)借りて返すだけで金利手数料なし毎月1.2%ポイント還元 S枠→KY→Revo→BK→S枠 住宅ローンは金利手数料0.375%払って1%年間還元されるし 振込振替も手数料無料が当たり前、金余りなのに金利手数料払う必要は全くないし 今はゴールドカードもタダで配ってる始末 |

|

2027:

eマンションさん

[2021-08-21 14:27:28]

ご相談です。

一部借地権の中古マンションを購入しました。 9割所有権で、1割旧法借地権です。 案の定ネット銀行は全滅で、 三菱UFJと三井住友だけ審査通りました。 夫単独で 0.475です。 契約者の年齢が40代後半のため、 金利上乗せ0.3で、特約をつけようかと悩み中です。 資格職のため定年後も収入は確保できます。 妻は30代半ば、正社員です。 借り入れは5千万です。 三菱か三井なら、0.3上乗せしたら三菱の方が特約は良いかなと思いましたが、あまり詳しくないため、詳しい方がいましたら教えて頂きたいです。 |

|

2028:

匿名さん

[2021-08-22 07:04:27]

当方も40代後半で三菱で借りましたが、ワイドはつけませんでした。

7大疾病特約の内、本当に使えるのは3大疾病(特にガン)くらいです。あとは条件が厳し過ぎで使える機会は非常に少ないかと。 そう言った意味では三菱も三井もあまり変わらないかと思います。 |

|

2029:

匿名さん

[2021-08-22 11:49:44]

>>2025 マンション検討中さん

裏技っていっても、住宅ローンの審査に通過できないとだめということでしょ? |

|

2030:

匿名さん

[2021-08-22 12:59:17]

|

|

2031:

匿名さん

[2021-08-22 14:47:24]

|

|

2032:

マンション検討中さん

[2021-08-22 14:53:54]

>>2031 匿名さん

真に受けない方が良いよ。そんな裏技が仮にあったとしても、方法を書き込めない時点で価値なんてないのだから。 |

|

2033:

匿名さん

[2021-08-22 15:03:16]

|

|

2034:

通りがかりさん

[2021-08-22 16:36:49]

住宅ローンなんて通って当たり前。無理矢理通しても返済に困るだけだから、諦めたほうが良い。

|

|

2035:

マンション検討中さん

[2021-08-22 20:23:11]

>>2034 通りがかりさん

同意。特殊な事例もたまにあるが、住宅ローンがおりないのは基本的に身の丈に合ってないせい。減税程度で焦って無理な借入したり変な物件買うのは本末転倒だよ |

|

2036:

2003

[2021-08-22 23:24:16]

掲示板を確認できないでいた間、色々ご意見投稿していただきありがとうございます。

>>2025 さんの仰る通り、常識的な方々の投稿のおかげ様で、 自分を客観的に見れるようになった気がします。 住宅ローンを通すための裏技にちょっと惹かれてしまいましたが、 まずは深夜の副業で収入を増やしつつ既存の借り入れについては債務整理(任意整理)を弁護士事務所に相談して、 住宅については5~10年後くらいに仕切りなおしてみたいと思います。 |

|

2037:

検討板ユーザーさん

[2021-08-23 21:07:28]

|

|

2038:

匿名さん

[2021-08-27 05:59:18]

低金利でも過大な借入額の長期ローンで気軽に家を買ってはいけない。

不動産が売れないから販売業者や金融機関は低金利と少ない毎月の返済額を餌に、甘い言葉で長期ローンの利用を進める。 35年長期ローンは右肩上がり高度成長期のインフレを背景に、繰り上げ返済を前提にしたもの。 景気の先行き不明な現在では、50歳代で繰り上げ完済可能な借入れ額にしておくべきだろう。 老後にローン返済を繰り越すと生活出来なくなる。 |

|

2039:

きなこもち

[2021-08-27 16:43:00]

【年 齢】 夫46歳 妻40歳

【職 業】 夫(会社員)新卒から現職 妻(会社員)新卒から現職 【年 収】 夫700万 妻500万(時短) 【世帯収入】 1200万円 【家族構成】 夫婦+子1人(2歳) 【物件金額+諸費用】 4500万円 【自己資金(頭金・諸費用)】 2700万(夫負担) 【ローン金額】 1800万円(妻負担) 【金利種類】 変動 【物 件】 首都圏近郊中古マンション 【主な質問相談】 質問者は妻で、妻単独ローンの予定です。 9月半ばにマンションの決済が予定されています。 仲介業者経由で、下記の3行の本審査を行い、三井住友銀行、三井住友信託は本審査OK、みずほは本審査中です。 全部通った場合にどこを選ぶか悩んでおり、ご意見伺えますでしょうか。 なお、住信SBIも仮審査は通っており、低金利と付帯保険が魅力的ではありますが、 これから本審査を行うと9月半ばの決済に間に合わない可能性があるので、夫からは下記3行の中から選んでほしいと言われています。 自分で整理したメリデメは下記の通りです。 ◆みずほ 〇一番金利が安い 0.375% ×全額繰り上げ返済手数料高額 33,000円、来店必要 ×システムトラブルが不安 ×保証会社への手数料33,000円必要 △電子契約可能、ただし手数料5,500円 △給与振り込み指定、連帯保証人が必要→どちらも可能だけど面倒 ◆三井住友銀行 〇すでに銀行口座あり 〇全額繰り上げ返済手数料安い 5,500円(オンライン) 〇保証会社の手数料不要 〇電子契約可能(9/1~)、手数料無料? ×金利はこの中では割高、0.475% ×担当者の対応が不安 ◆三井住友信託 〇子供が6歳、15歳に0.1%金利優遇 〇コロナで失職した場合、数か月免除になったケースあり ×全額繰り上げ返済手数料高額 33,000円、書面のみ ×電子契約おそらく不可 △金利は真ん中、0.445% △書面のみの手続きで、担当者がどんな人かわからない(それほど気にしていなませんが) ※電子契約自体にこだわりはありませんが、印紙代を節約できるのがメリットだと思っています。 ※ローン控除の10年~13年を過ぎたら、または大幅に金利が上昇した場合は、一括繰り上げ返済予定です。 |

|

2040:

匿名さん

[2021-08-27 18:17:00]

全額繰上手数料は借換え時のみ負担が必要なだけで

普通に繰上返済する分は無料ですよ みずほプロムナード会員になれば 手数料33,000円は無料になります |

|

2041:

通りすがり

[2021-08-27 18:24:11]

>>2039 きなこもちさん

私はみずほのネットの住宅ローンで借りました。みずほのメリットが他にもあるのですが、記載されてないのは、ご存じないからでしょうか。みずほのウェブサイトで住宅ローンのトップページに載っているような内容です。(書くのが面倒だったので、直接見てください) ちなみにお勤めの会社は、みずほと提携はないですか?プロムナード会員だと33,000円の手数料が0円になります。 |

|

2042:

匿名さん

[2021-08-27 19:01:34]

>>2039 きなこもちさん

みすほの0.375%は手数料型なのでローン減税後に一括しても一銭も戻ってこないので注意です。 あと、頭金は夫負担でローンは妻負担なんですね。 妻名義の不動産となると、税制上は夫が妻に2700万贈与した(贈与税の対象)ことになります。 稀なケースですがこの点を税務署に指摘されることも有るそうなのでこれも注意です。 不動産売買時にお金の流れを見たりするそうです。 その2700万が夫から妻の口座に一括で振り込まれたとか、そのお金が夫側の遺産相続で得られたものとか、目立つ形で記録が残るケースで知られるようです。 一応念のため。 |

|

2043:

きなこもち

[2021-08-27 21:03:41]

|

|

2044:

きなこもち

[2021-08-27 22:36:11]

>>2041 通りすがりさん

ありがとうございます。みずほのメリットは、ライフステージ応援プラン、子育て応援サービスとかでしょうか?残念ながら使う予定が無さそうです…。 会社のメインバンクはみずほなので、もしかしたら対応しているのかもしれません。詳しくは銀行の担当者に確認してみます! |

|

2045:

きなこもち

[2021-08-27 22:42:30]

>>2042 匿名さん

ありがとうございます!手数料については、ローン減税もあるのでまぁしょうがないかと思っています。資金については仲介会社から決済前日までに夫の資金を妻の口座に移すよう指示があったので、大丈夫だと思います。 匿名さんなら、この3行だとどれを選ばれますでしょうか。ご参考に教えていただけたら助かります。 |

|

2046:

匿名さん

[2021-08-28 00:00:36]

>>2045 きなこもちさん

2042です。 みずほの0.375%を適用してもらえるならみずほで良いと思いますが、要連帯保証人ってほんとですか? 最近珍しい・・ 要ならみずほはやめて、既に口座のあるSMBCかな。 この金利差であれば、大きなデメリットがない所を選びたい。 |

|

2047:

匿名さん

[2021-08-28 05:12:03]

>決済前日までに夫の資金を妻の口座に移すよう指示があったので、

贈与ですね |

|

2048:

評判気になるさん

[2021-08-28 07:10:24]

そのままやったらモロ贈与やから、登記の際に共同名義にするんじゃない?

|

|

2049:

名無しさん

[2021-08-28 08:11:11]

注文住宅のために事前審査のWeb入力始めたところです。

その中の融資実行日はどのように指定すればいいのでしょうか? 工務店は決めましたがまだ契約前で詳細を相談中の段階です。 |

|

2050:

通りがかりさん

[2021-08-28 11:02:44]

|

|

2051:

通りがかりさん

[2021-08-28 14:42:21]

>>2049 名無しさん

特に影響ないと思われるので、希望の完成日を書けば良いと思う。構造やハウスメーカーによるけど、契約から半年後くらいかな? |

|

2052:

マンション検討中さん

[2021-08-28 15:37:15]

世帯年収からみる余裕のある借入額についてご意見を頂きたいです。

都内、台東区中央区で中古マンションを購入する際、世帯年収からみたらいくらくらいの借入額が余裕があると思いますか? 夫 40代後半 医師 年収1300 妻 30代半ば 事務正社員 年収450 頭金1000+諸経費300までと考えています。 55から70平米までを希望します。 車なし、子供なし、 子供ができたとしたら一人で万が一医学部に行きたいと言ったら公立一択です。 小中高は私立でも良いかなと思っています。 |

|

2053:

匿名さん

[2021-08-28 16:04:33]

|

|

2054:

きなこもち

[2021-08-28 16:19:36]

>>2047 匿名さん 2048さん 2050さん 2053さん

まとめての返信で失礼します。 持分は資金負担に合わせて、夫6、妻4の予定です。夫から妻の口座に必要金額を移動→数日以内に住宅資金として支払えば資金の流れはクリアなので問題ないと思います。 2053さんのおっしゃるように、わざわざ資金移動しなくても、別々に振り込むことが可能ならそうできた方がこちらとしても助かるのですが。。 |

|

2055:

検討板ユーザーさん

[2021-08-28 17:23:34]

|

|

2056:

マンコミュファンさん

[2021-08-28 17:48:26]

2055さん

僻みとしか思えないな。w |

|

2057:

匿名さん

[2021-08-28 17:50:59]

>>2052 マンション検討中さん

どうして年収が1300万なのか?お金が必要になったら高給な病院にうつる気があるのか?によると思います。 40代後半で1300万円ということは大学で助教のまま残っているか、公立もしくはそれに準じる病院で永遠の平医員をやっているのかのいずれかかと推測します。 ご本人がそれに一番のやりがいを感じておられてやっておられるパターンであれば、例えば子供が出来た際には旦那さんは高給な病院(=やりがいが乏しい)にうつる気があるのであれば1億ぐらいまでは平気じゃないでしょうか。 ポンコツすぎて干されており、他の病院では雇ってくれないのでそのポジションにいるしかないパターンならば5000-6000万ぐらいまでにしておいた方が良い気がします。 |

|

2058:

eマンションさん

[2021-08-28 18:59:49]

>>2057 匿名さん

いまは都内の割と大きな病院にいます。 前は築地のがんセンターでした。 おっしゃるように高給な病院はやはりやり甲斐やら色々乏しいようで、いまの勤務先は中々空きも出なく、10数年勤めています。 地方での開業のお話も頂いていますが、私は反対しているため、恐らくずっと都内かと思います。 アルバイトを時々して1400くらいです。 だとすると5000-6000の借入が現実的ですね、ありがとうございます。 |

|

2059:

検討板ユーザーさん

[2021-08-28 19:20:13]

>>2056 マンコミュファンさん

どうして?別に卑下はしてなくて、普通に貯蓄してるなら、その歳で一億は無理でも6千万ぐらいできると思うよ。もし消費が激しく現時点で貯蓄ゼロな人がこれから子供を小学校から私立に、なら三千万円。 その人の消費性向やいくつまで働けるか把握もなしに、年収だけで安全な借入を測るなんて、無理か根拠のない一般論になる、と言いたいだけ。 |

|

2060:

検討板ユーザーさん

[2021-08-28 19:30:56]

>>2058 eマンションさん

ああ奥さんの相談ですね。本気で良いアドバイスを受けたいなら、年収もあるのだからココじゃなくて専門家に相談した方が良いですよ。 ライフプラン、保有資産、どういう暮らしをしたいか、親の介護有無などなどで全然違うんだから、ある程度の情報を示さないと一般論以上の分析はできないし良いアドバイスも得られません。 |

|

2061:

匿名さん

[2021-08-28 20:21:48]

>>2058 eマンションさん

2057です。 立ち入った事を申し上げますが、1度旦那さんと子供を作るのか、子供が出来たらどうするのかお話されることをお勧めします。 お子さんを小中高、私立、となると現在の貴女の家の家計では、今後大幅な改善が見込めない場合は、よほどの貯蓄がない限りはもうその時点で火の車です。一度東京都の私立小中高の学費など検索されてみるといいと思います。 お子さんが中学生になられる頃には旦那さんは定年間近ですからね。 総額で5000-6000万が限界ではないかと思います。 |

スムログ 最新情報

スムラボ 最新情報

長期ローンはそんな時代の遺物。